Weitere Übernahmen im Goldbereich

In den vergangenen Tagen zogen die M&A Aktivitäten im Goldbereich deutlich an. Wie berichtet will B2Gold (TSX: BTO) die australische Papillon Resources (ASX: PIR) für ca. 570 Millionen US-Dollar übernehmen.

In den vergangenen Tagen zogen die M&A Aktivitäten im Goldbereich deutlich an. Wie berichtet will B2Gold (TSX: BTO) die australische Papillon Resources (ASX: PIR) für ca. 570 Millionen US-Dollar übernehmen.Einige Tage zuvor wurde unser Ex-Depotwert Rio Alto Mining (TSX: RIO) ebenfalls aktiv. Sie haben sich mit Sulliden Gold (TSX: SUE) auf eine freundliche Übernahme geeinigt. Dieser Deal hat einen Gegenwert von gut 300 Millionen CAD.

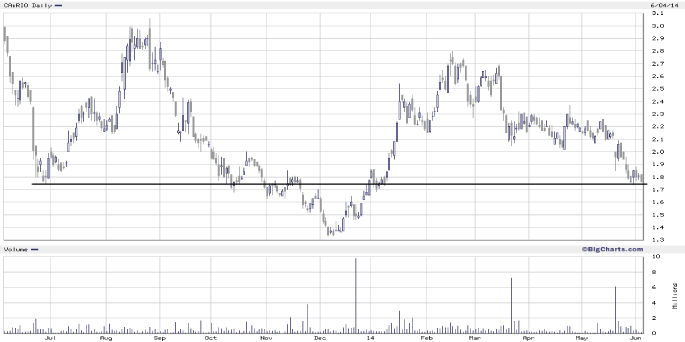

Wir haben Rio Alto nach dem erfolgreichen Trade weiter in der Beobachtung und glauben, dass der Zusammenschluss mit Sulliden mittelfristig positiv ist. Allerdings macht es Sinn, den Abschluss des Deals abzuwarten.

Chart Rio Alto:

Chart Sulliden Gold:

Gestern gab es dann den nächsten Deal. Das an der TSX notierte Unternehmen Mandalay (TSX: MND) gab bekannt, Elgin Mining (TSX: ELG) für rund 70 Millionen CAD übernehmen zu wollen. ELGIN ist ein Goldproduzent mit einem Goldprojekt in Schweden.

Interessant sind die Kosten und Produktionsvorhersagen, um einen Vergleich mit anderen Goldproduzenten zu erstellen. ELGIN will in diesem Jahr 44.000 - 49.000 Unzen Gold auf der Mine in Schweden produzieren und die Cash-Kosten sollen zwischen 886 USD und 982 USD liegen. Die All-In-Kosten werden auf 1.088 USD bis 1.207 USD geschätzt.

Diese Zahlen erinnern an unseren Depotwert Millennium Minerals (ASX: MOY). Die Kosten sind ungefähr vergleichbar, wobei Millennium ca. 10% niedrigere Kosten vorhersagt und die Produktion um gut 35% höher liegt.

Vergleichen wir aber die Börsenwerte, so wird der dramatische Unterschied sichtbar. Mandalay bezahlt 70 Millionen CAD für Elgin Mining, während Millennium Minerals aktuell mit einem Börsenwert von rund 21 Millionen AUD gehandelt wird!

Fazit:

Die Übernahmen und Zusammenschlüsse im Goldsektor ziehen wieder an. Interessant ist, dass es nicht die großen Unternehmen der Branche sind, die nach den aufstrebenden Unternehmen schnappen, sondern die mittelgroßen Produzenten mit Wachstumsambitionen.

Dies ist in der Regel ein gutes Zeichen für den Sektor. Die Vergangenheit hat gelehrt, dass die Big-Boys wie Barrick, Kinross oder Newmont meist dann mit Übernahmen aktiv werden, wenn der Goldsektor an einem Hoch angekommen ist. Unvergessen sind die verrückten Übernahmen von Kinross, welche in den letzten Monaten komplett abgeschrieben werden mussten.

Aurelian war hier das Paradebeispiel! Die Übernahmen zeigen aber auch, wie unterschiedlich die Bewertungen im Sektor sind. Während Elgin eine relativ kleine Mine mit nicht wirklich günstigen Kosten für 70 Millionen CAD verkaufen kann, dümpelt eine Millennium Minerals mit höherer Produktion und niedrigeren Kosten bei einem Drittel der Bewertung herum!

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.