Piedmont Lithium Ltd.: Vormachbarkeitsstudie

Piedmont Lithium veröffentlichte heute eine sehr umfangreiche Vormachbarkeitsstudie (PFS) für das Chemie-Werk zur Lithium-Herstellung in den USA: Link. In der PFS wurden zwei Szenarien kalkuliert.

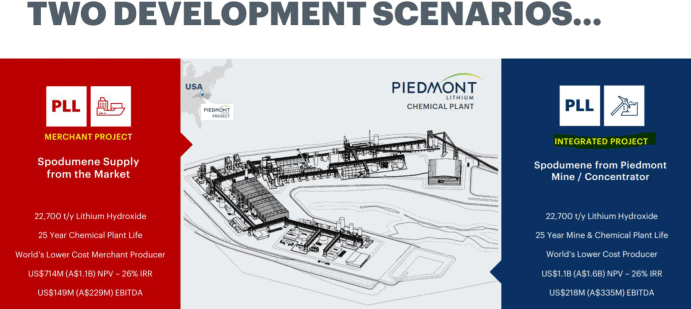

Piedmont Lithium veröffentlichte heute eine sehr umfangreiche Vormachbarkeitsstudie (PFS) für das Chemie-Werk zur Lithium-Herstellung in den USA: Link. In der PFS wurden zwei Szenarien kalkuliert.Einmal ein reines Chemie-Werk, mit dem Ankauf des Materials und anschließender Aufbereitung (Merchant-Project) und die integrierte Variante mit der Aufbereitung des eigenen Materials vom Projekt (Integrated Project).

Die Merchant-Variante zeigt einen NPV nach Steuern von 714 Millionen USD und einen IRR von 26%. Das jährliche EBITDA würde bei 149 Millionen USD liegen.

Die integrierte Variante zeigt einen NPV nach Steuern von 1,1 Milliarden USD bei einem IRR von 26% und einem jährlichen EBITDA von 218 Millionen USD.

Würde man das Spodumen ankaufen, könnte man eine Tonne Lithium-Hydroxid zu 6.689 USD produzieren. Verarbeitet man das Material des eigenen Projektes, käme man auf Produktionskosten von nur 3.712 USD. Der wesentliche Unterschied liegt beim anfänglichen Kapitalbedarf. Das reine Chemie-Werk kostet 377 Millionen USD. Die eigene Mine würde zusätzlich 168 Millionen USD kosten.

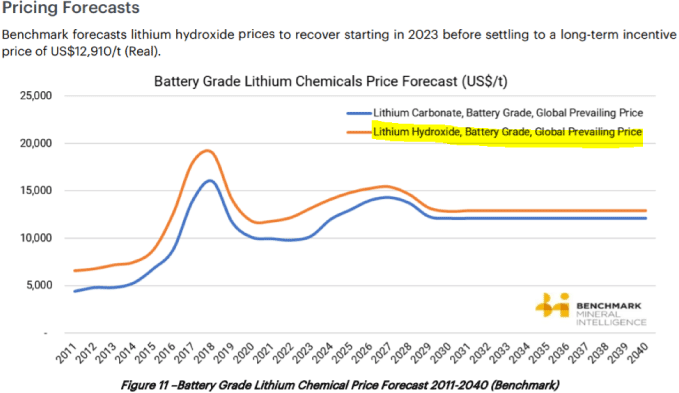

Der Lithium-Preis wurde bei 12.910 USD je Tonne kalkuliert.

Im Vergleich zu früheren Studien hat man einen 4.000 USD geringeren Lithium-Preis einkalkuliert. Der Hebel auf den Lithium-Preis ist daher recht heftig. Jeder Anstieg von 1.000 USD je Tonne würde das Ebitda um über 20 Millionen USD p.a. steigen lassen und der NPV würde um 150 Millionen USD steigen:

Die Importe nach Südkorea zeigen, dass der Preis für eine Tonne Lithium-Hydroxid aktuell bei über 14.000 USD liegen, was oberhalb der kalkulierten Preise liegt:

Die Preiskalkulation erscheint als vernünftig, auch langfristig:

Bei beiden Szenarien würde Piedmont in der Branche mit niedrigen Kosten aufwarten können:

Fazit:

Die Zahlen und Fakten sehen gut aus und unterstützen das Produktionsszenario. Die CAPEX ist im Rahmen der üblichen Größen, muss jedoch erst einmal gestemmt werden. Ich denke der wichtigste Punkt bei Piedmont ist die Lage des Projektes und des geplanten Standorts inmitten der Vereinigten Staaten.

Wenn sich die USA unabhängiger von den Chinesen machen wollen, dann müssen sie kritische Rohstoffe wie Lithium im eigenen Land produzieren und Piedmont ist hierfür ideal positioniert. Die richtige Strategie wird nun entscheidend sein. Gewinnt man nun starke strategische Partner für diese Idee, dann kann die Firma richtig groß werden.

Kommt der Lithium-Sektor zurück, dann hat die Aktie zudem einen sehr hohen Hebel und ist im Vergleich zu vielen anderen Firmen weit fortgeschritten. Ich bleibe deshalb dabei.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.