Great Panther gibt die Finanzergebnisse des 3. Quartals 2015 bekannt

Vancouver, British Columbia, 04. November 2015. Great Panther Silver Ltd. (TSX: GPR; NYSE MKT: GPL; WKN: A0Y H8Q) ("Great Panther"; das "Unternehmen") gab heute seine Finanzergebnisse für die 3 und 9 Monate, die am 30. September 2015 endeten, bekannt. Die volle Version des Finanzausweises des Unternehmens und die Diskussion und Analyse des Managements ("MD&A") können auf der Webseite des Unternehmens unter www.greatpanther.com oder bei SEDAR unter www.sedar.com eingesehen werden. Alle Finanzinformationen werden in Übereinstimmung mit IFRS aufgestellt und alle Dollarangaben sind in kanadischen Dollar, es sei denn, es ist anders angegeben.

Vancouver, British Columbia, 04. November 2015. Great Panther Silver Ltd. (TSX: GPR; NYSE MKT: GPL; WKN: A0Y H8Q) ("Great Panther"; das "Unternehmen") gab heute seine Finanzergebnisse für die 3 und 9 Monate, die am 30. September 2015 endeten, bekannt. Die volle Version des Finanzausweises des Unternehmens und die Diskussion und Analyse des Managements ("MD&A") können auf der Webseite des Unternehmens unter www.greatpanther.com oder bei SEDAR unter www.sedar.com eingesehen werden. Alle Finanzinformationen werden in Übereinstimmung mit IFRS aufgestellt und alle Dollarangaben sind in kanadischen Dollar, es sei denn, es ist anders angegeben. "Great Panthers Finanzergebnis des 3. Quartals 2015 profitierte von weiterhin reduzierten Cashkosten, All-In-Sustaining Kosten und vom Produktionswachstum, das dabei half, die weitere Schwäche bei den Silber- und Goldpreisen auszugleichen", sagte Robert Archer, Präsident und CEO. "Die All-In-Sustaining Kosten lagen im 3. Quartal erneut unter den aktuellen Silberpreisen. Was bedeutend ist, obwohl der operative Cashflow im dritten Quartal wegen der niedrigen Metallpreise gedrückt war, so übertraf der operative Cashflow in den ersten neun Monaten des Jahres sowohl die Investitionsausgaben als auch die Explorationsausgaben, sogar während wir die Explorations- und Bewertungsaktivitäten auf dem Guadalupe de los Reyes Projekt und der Coricancha Mine erhöht haben. Auch bleibt unser Ausblick für den Rest des Jahres stark mit einem 20%igen Plus bei der Produktion und im Jahresvergleich deutlich reduzierten Cashkosten und AISC. Wir haben weiterhin eine starke Bilanz mit 35 Mio. $ Netto-Betriebskapital und keinen Schulden."

Trotz der Reduktion der Cashkosten, die es dem Unternehmen erlaubten, einen guten operativen Cashflow im 3. Quartal beizubehalten, erlitt das Unternehmen einen Nettoverlust von 3,3 Mio. $, da die fortgesetzte Schwäche der Metallpreise die Cash-Margen schmälerte und erhöhte Abschreibungen nicht barwirksame Belastungen verursachten. Außerdem begann Great Panther seine Explorations- und Bewertungsaktivitäten auf seinem Guadalupe de los Reyes Projekt (das "GDLR Projekt") und der Coricancha Mine, wodurch sich die Explorations- und Bewertungs-Ausgaben wesentlich erhöhten. Das adjustierte EBITDA des Unternehmens für das Quartal, das um nicht-barwirksame Posten bereinigt ist, belief sich auf 2,2 Mio. $ und übertraf die Capex (Cashflow aus Investment-Aktivitäten) von 2,0 Mio. $.

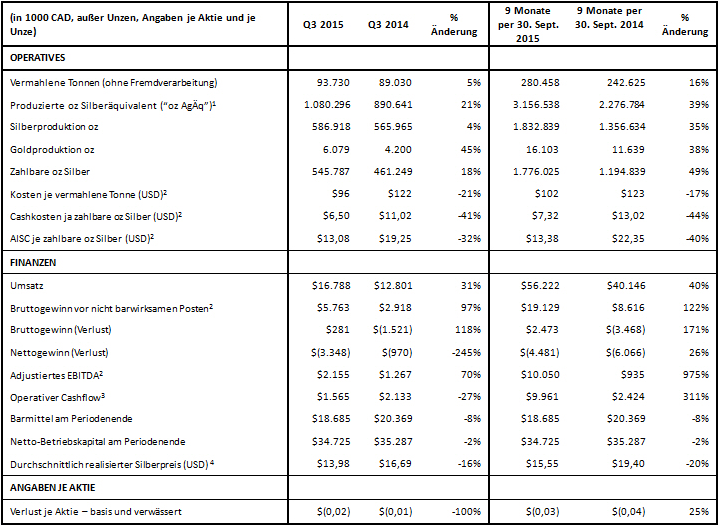

Höhepunkte des 3. Quartals 2015 im Vergleich zum 3. Quartal 2014, es sei denn anders angegeben

• Die Metallproduktion stieg um 21% auf 1.080.296 oz Silberäquivalent ("oz AgÄq");

• Die Silberproduktion stieg um 4% auf 586.918 oz Silber;

• Rekord-Goldproduktion von 6.079 oz, eine Erhöhung von 45%;

• Die Cashkosten je zahlbare Unze Silber sanken um 41% auf 6,50 US$;

• Die All-in-Sustaining Kosten ("AISC") sanken um 32% auf 13,08 US$ je zahlbare Unze Silber;

• Der Umsatz wuchs um 31% auf 16,8 Mio. $;

• Das adjustierte EBITDA stieg auf 2,2 Mio. $, verglichen mit 1,3 Mio. $;

• Der Nettoverlust belief sich auf 3,3 Mio. $ im Vergleich zu einem Verlust von 1,0 Mio. $;

• Der operative Cashflow vor Änderungen im nicht barwirksamen Betriebskapital belief sich auf 1,6 Mio. $, verglichen mit 2,1 Mio. $.

• Barmittel und Baräquivalente summierten sich am 30. September 2015 auf 18,7 Mio. $, verglichen mit 18,0 Mio. $ per 31. Dezember 2014 und

• Das Netto-Betriebskapital stieg per 30. September 2015 auf 34,7 Mio. $ gegenüber 32,9 Mio. $ zum 31. Dezember 2014.

Operative und finanzielle Ergebniszusammenfassung

1 Auf Silberäquivalent-Unzen wird im ganzen Dokument verwiesen. Für 2015 werden Silberäquivalent-Unzen mittels eines Ag:Au Ratios von 65:1 und Ratios von 1:0,050 und 1:0,056 für den Preis/oz Silber zu Blei und Zink je Pfund errechnet und auf den relevanten Metallinhalt im betrieblich produzierten oder zu produzierende oder verkauften Konzentrat angewandt. Im Vergleich dazu wurden 2014 AgÄq Unzen unter Verwendung von Preisen von 18,50 US$/oz, 1.110 US$/oz (Ratio 60:1), 0,90 US$/Pfund und 0,85 US$/Pfund für Silber, Gold, Blei und Zink aufgestellt.

2 Das Unternehmen hat die nicht IFRS-konformen Performance-Kennzahlen Kosten je vermahlene Tonne, Cashkosten je zahlbare Unze Silber, All-In Sustaining Kosten je zahlbare oz Silber ("AISC"), Bruttogewinn vor nicht barwirksamen Posten, Verkaufskosten vor nicht barwirksamen Posten und adjustiertes EBITDA im gesamten Dokument verwendet. Siehe Absatz "Nicht IFRS Kennzahlen" in der MD&A für eine Erklärung dieser Kennzahlen und einen Abgleich mit den vom Unternehmen gemeldeten Finanzergebnisse gemäß IFRS. Da es sich um keine standardisierten Kennzahlen handelt, können sie nicht vergleichbar sein mit ähnlich bezeichneten Kennzahlen, die von anderen verwendet werden.

3 Vor Änderungen im nicht barwirksamen Betriebskapital

4 Durchschnittlich realisierter Silberpreis vor Verarbeitung, Raffinierungs- und Schmelzkosten.

Diskussion der Finanzergebnisse des 3. Quartals 2015

Im 3. Quartal 2015 verbuchte das Unternehmen Erlöse von 16,8 Mio. $, verglichen mit 12,8 Mio. $ im 3. Quartal 2014. Der Anstieg um 4,0 Mio. $ lag primär am Produktionswachstum, was sich in einem Anstieg des Metall-Verkaufsvolumens um 31% niederschlug. Außerdem hatte der 17%ige Anstieg des US Dollars gegenüber dem kanadischen Dollar eine Auswirkung auf die in kanadischen Dollars veröffentlichten Umsätze. Diese Faktoren haben die Auswirkungen von 16% bzw. 9% Rückgängen der durchschnittlich realisierten Silber- und Goldpreise in US Dollar mehr als ausgeglichen.

Der Bruttogewinn vor nicht barwirksamen Posten stieg im 3. Quartal 2015 im Vergleich zum 3. Quartal 2014 um 2,8 Mio. $. Dies war das Ergebnis einer Umsatzsteigerung von 4,0 Mio. $, die die Erhöhung der Verkaufskosten vor nicht barwirksamen Posten von 1,1 Mio. $ übertraf, da das Unternehmen Produktionswachstum zu deutlich geringeren Stück-Cashkosten erreichen konnte.

Abschreibung und Absetzung auf Mineralprojekte, Anlagen und Ausrüstung im Bezug zu den Verkaufskosten stiegen im 3. Quartal 2015 auf 5,4 Mio. $ gegenüber 4,3 Mio. $ im 3. Quartal 2014. Dies lag an einer Reduktion der gemessenen und angezeigten Ressource der Guanajuato Mine basierend auf der im Februar 2015 veröffentlichten aktualisierten Mineral-Ressourcenschätzung. Der Rückgang der Ressourcenschätzung hat den Effekt der Reduzierung der Abschreibungsbasis und daher steigt der Abschreibungsaufwand je produzierte und verkaufte Einheit. Außerdem gab es während des 3. Quartals 2015 einen abfedernden Einfluss einer Verlängerung bei der Schätzung des Minenlebens der Topia Mine von 6,5 Jahren auf 11 Jahre, die die während des Quartals verbuchte Abschreibung und Absetzung um ca. 0,1 Mio. $ im Vergleich zur sonst zu verbuchenden Summe reduzierte.

Die Gemein- und Verwaltungsausgaben ("G&A") beliefen sich im 3. Quartal 2015 auf 1,7 Mio. $, verglichen mit 1,5 Mio. $ in der gleichen Periode 2014. Die G&A Ausgaben im letzten Jahr wren niedriger aufgrund des Timings bestimmter G&A Ausgaben in Mexiko.

Die Explorations- und Bewertungs-Ausgaben ("E&E") betrugen im 3. Quartal 2015 2,1 Mio. $, verglichen mit 0,9 Mio. $ in der gleichen Periode 2014. Die Zunahme lag primär an einer Erhöhung der Minenentwicklungskosten von 0,7 Mio. $ für die San Ignacio Mine und die Guanajuato Mine, die nicht die Kriterien für eine Kapitalisierung gemäß IFRS erfüllen. Das Unternehmen startete auch Explorationsprogramme in Zusammenhang mit dem GDLR Projekt und der Coricancha Mine und investierte in diese Projekte während des 3. Quartals 2015 0,4 Mio. bzw. 0,2 Mio. $

Finanzen und sonstige Einnahmen summierten sich auf 0,5 Mio. $ im 3. Quartal 2015, verglichen mit Finanzen und sonstigen Einnahmen von 2,6 Mio. $ in der gleichen Periode 2014. Die Änderung hängt in erster Linie mit einem Rückgang von 1,5 Mio. $ bei den im 3. Quartal 2015, in Relation zum 3. Quartal 2014, realisierten Fremdwährungsgewinnen zusammen. Fremdwährungsgewinne und –verluste entstehen aus der Umwandlung ausländisch denominierter Transaktionen und Salden von den Funktionswährungen der Tochterfirmen des Unternehmens in die Berichtswährung des Unternehmens. Die mexikanischen Tochtergesellschaften des Unternehmens nutzen den mexikanischen Peso als ihre Funktionswährung. Das Unternehmen hat einen beträchtlichen unternehmensinternen US-Dollar Kredit, den eine seiner mexikanischen Tochterfirmen schuldet und Schwankungen des mexikanischen Pesos schaffen unrealisierte Fremdwährungsgewinne oder –verluste in den Konten der mexikanischen Tochterfirma. Diese unrealisierten Gewinne und Verluste werden im konsolidierten Gewinn des Unternehmens ausgewiesen.

Das Unternehmen verbuchte eine Netto-Einkommensteuerausgabe von 0,3 Mio. $ während des 3. Quartals 2015, die hauptsächlich entstanden wegen Erhöhungen der Schätzungen des Unternehmens für zukünftige Sonder-Bergbau-Abgaben, die von den mexikanischen Betrieben zu zahlen sein werden. Die Netto-Einkommensteuererstattung im 3. Quartal 2014 belief sich auf 0,3 Mio. $ und steht in Zusammenhang mit vor Steuer Verlusten von Betrieben des Unternehmens in Mexiko, die in der Vergleichsperiode verbucht wurden.

Der Nettoverlust im 3. Quartal 2015 belief sich auf 3,3 Mio. $, verglichen mit einem Nettoverlust von 1,0 Mio. $ in der Vergleichsperiode 2014. Die Zunahme an Nettoverlust lag hauptsächlich an einem Rückgang der realisierten Fremdwährungsgewinne von 1,5 Mio. $ sowie einer Zunahme von 1,3 Mio. $ bei den Explorationsausgaben, die mit dem Beginn der Explorationsaktivitäten bei den neuen Projekten des Unternehmens und der Ausdehnung der Entwicklungsausgaben bei einigen Operationen des Unternehmens zu tun haben. Die Zunahme an Nettoverlust spiegelt auch eine Zunahme von 0,6 Mio. $ bei den Einkommensteuer-Ausgaben, einen Rückgang von 0,5 Mio. $ beim sonstigen Einkommen und eine Zunahme von 0,2 Mio. $ der G&A Ausgaben wider. Diese Faktoren wurden teilweise ausgeglichen durch einen um 1,8 Mio. $ erhöhten Bruttogewinn.

Das adjustierte EBITDA belief sich im 3. Quartal 2015 auf 2,2 Mio. $, verglichen mit einem adjustierten EBITDA von 1,3 Mio. $ in der gleichen Periode 2014. Die Zunahme an adjustiertem EBITDA spiegelt den um 2,8 Mio. $ erhöhten Bruttogewinn vor nicht barwirksamen Posten wider. Dies wurde teilweise ausgeglichen durch die um 1,3 Mio. $ erhöhten E&E Ausgaben im 3. Quartal 2015, einen Rückgang von 0,2 Mio. $ der G&A Ausgaben sowie einen Rückgang um 0,5 Mio. $ des sonstigen Einkommens.

Cashkosten und All-In Sustaining Kosten

Die Cashkosten je zahlbare Unze Silber lagen im 3. Quartal 2015 bei 6,50 US$, ein Rückgang von 41% im Vergleich zu 11,02 US$ im 3. Quartal 2014. Der Rückgang der Cashkosten lag an verbesserten Erzgehalten bei allen Betrieben, was zu einem 18%igen Zuwachs der zahlbaren Silberunzen und höheren Beiproduktgutschriften geführt hat. Außerdem hat die Stärkung des US Dollars im Vergleich zum mexikanischen Peso die in US Dollar ausgewiesenen Cashkosten reduziert.

Die AISC im 3. Quartal 2015 sanken auf 13,08 US$ je zahlbare Unze Silber gegenüber 19,25 US$ im 3. Quartal 2014. Dieser Rückgang um 32% lag primär an reduzierten Cashkosten. Außerdem gab eine Reduktion der G&A, Erhaltungs-E&E und der Erhaltungsinvestitionen (alle in US Dollars) auf Basis je zahlbare Unze als Ergebnis des oben erwähnten Zuwachses an zahlbaren Unzen Silber und der Stärkung des US Dollars gegenüber dem kanadischen Dollar und dem mexikanischen Peso.

Es wird auf die Diskussion und Analyse des Managements für eine weitere Diskussion der Cashkosten und AISC und für einen Abgleich mit den unter IFRS berichteten Finanzergebnissen des Unternehmens verwiesen.

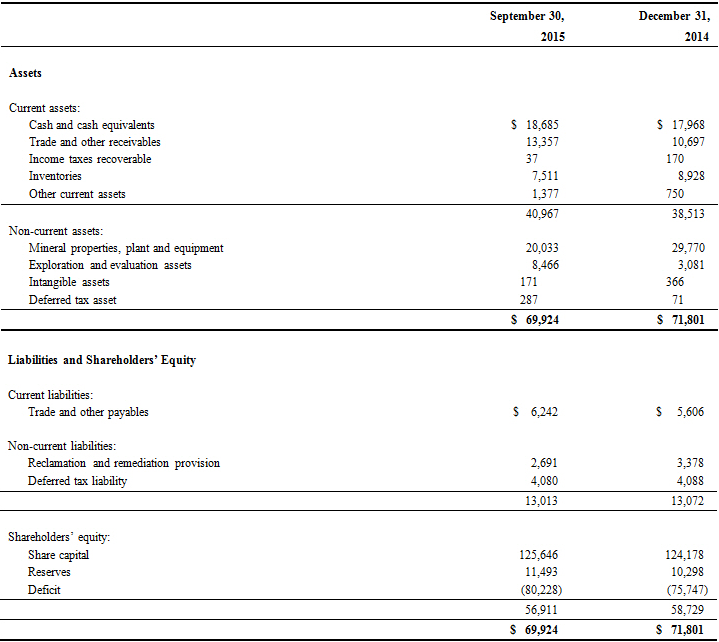

Barmittel und Betriebskapital per 30. September 2015

Per 30. September 2015 verfügte das Unternehmen über Barmittel und Baräquivalente von 18,7 Mio. $ im Vergleich zu 18,0 Mio. $ per 31. Dezember 2014. Die Barmittel nahmen um 0,7 Mio. $ in den ersten 9 Monaten 2015 zu, hauptsächlich aufgrund des operativen Cashflows vor Änderung im nicht barwirksamen Betriebskapital von 10,0 Mio. $ und einem Zuwachs von 1,5 Mio. $ an Barmitteln und Baräquivalenten als Ergebnis günstiger Währungsschwankungen. Diese Faktoren übertrafen die 8,7 Mio. $, die in Mineralprojekte, Anlage und Ausrüstung und die Explorations- und Bewertungsassets (das GDLR Projekt und die Coricancha Mine) investiert wurden und die Erhöhung des nicht barwirksamen Betriebskapitals (hauptsächlich Forderungen) von 2,1 Mio. $.

Per 30. September 2015 verfügte das Unternehmen über ein Netto-Betriebskapital von 34,7 Mio. $, verglichen mit 32,9 Mio. $ per 31. Dezember 2014. Das Betriebskapital stieg um 1,8 Mio. $ aufgrund der Zunahmen von 0,7 Mio. $ an Barmitteln und einem Plus von 2,7 Mio. $ an Handels- und sonstigen Forderungen, abzüglich 1,4 Mio. $ Rückgang des Inventars während der ersten 9 Monate von 2015.

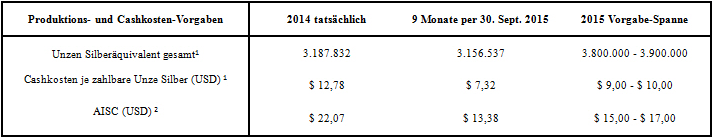

Ausblick

Am 14. Oktober 2015 veröffentlichte das Unternehmen seine Produktionsergebnisse des 3. Quartals 2015 und meldete, dass seine Produktionsvorgabe von 3,8 bis 3,9 Mio. oz AgÄq für 2015, die im 2. Quartal 2015 von einer Spanne von 3,5 bis 3,6 erhöht worden war, übererfüllt wird. Das Unternehmen erwartet, seine Zielspanne von 3,8 bis 3,9 Mio. oz AgÄq zu übertreffen, da die Produktion in den ersten 9 Monaten fast 3,2 Mio. oz AgÄq betrug. Dies wird sich in einer mindestens 20%igen Steigerung der Produktion im Jahresverlauf materialisieren.

Was noch wichtiger ist, das Unternehmen erwartet, die Cashkosten-Vorgabe und die AISC für 2015 in der Weise zu senken, dass die AISC für das Jahr unter dem aktuellen Silberpreise liegen sollen. Jedoch werden die AISC des 4. Quartals etwas höher sein als im 3. Quartal, weil höhere Investitionen und Entwicklung für das 4. Quartal geplant sind.

1 Auf Silberäquivalent-Unzen wird im ganzen Dokument verwiesen. Für 2015 werden Silberäquivalent-Unzen mittels eines Ag:Au Ratios von 65:1 und Ratios von 1:0,050 und 1:0,056 für den Preis/oz Silber zu Blei und Zink je Pfund errechnet und auf den relevanten Metallinhalt im betrieblich produzierten oder zu produzierende oder verkauften Konzentrat angewandt. Im Vergleich dazu wurden 2014 AgÄq Unzen unter Verwendung von Preisen von 18,50 US$/oz, 1.110 US$/oz (Ratio 60:1), 0,90 US$/Pfund und 0,85 US$/Pfund für Silber, Gold, Blei und Zink aufgestellt.

2 Das Unternehmen hat die nicht IFRS-konformen Performance-Kennzahlen Kosten je vermahlene Tonne, Cashkosten je zahlbare Unze Silber, All-In Kosten je zahlbare Unze ("AIC"), All-In-Sustaining Kosten je zahlbare oz Silber ("AISC"), Bruttogewinn vor nicht barwirksamen Posten, Verkaufskosten vor nicht barwirksamen Posten und adjustiertes EBITDA im gesamten Dokument verwendet. Siehe Absatz "Nicht IFRS Kennzahlen" in der MD&A für eine Erklärung dieser Kennzahlen und einen Abgleich mit den vom Unternehmen gemeldeten Finanzergebnisse gemäß IFRS. Da es sich um keine standardisierten Kennzahlen handelt, können sie nicht vergleichbar sein mit ähnlich bezeichneten Kennzahlen, die von anderen verwendet werden.

Die Produktion von San Ignacio wird weiter den bestimmenden Teil der Produktion des GMC im 4. Quartal und in der absehbaren Zukunft ausmachen. Am Ende des 3. Quartals hatte die Produktion von San Ignacio über 500 t pro Tag erreicht, was über den ursprünglich für das Jahresende geplanten 450 t pro Tag lag. Die fortgesetzte Entwicklung der südlichen Erweiterungszonen sollte zu weiterem Produktionswachstum von San Ignacio über das 4. Quartal führen – neues Ziel per Jahresende sind ca. 650 t pro Tag.

Die Exploration im Minenplatz wird mit einem 2.200 m Oberflächen-Bohrprogramm auf San Ignacio fortgesetzt. Die Ziele des Programms sind es, die südlichen Streich-Erweiterungen der Erzzonen mit Ausfallbohrungen auszudehnen und die bestehenden Ressourcen mit Einfüllbohrungen aufzustufen. Weitere Untergrundbohrungen werden auf mehreren Zielen in der Guanajuato Mine ebenfalls durchgeführt.

Die für 2015 insgesamt geplanten Bohrmeter bleiben unverändert bei 29.700 m. Die 29.700 m bestehen aus Bohrungen für den GMC, das GDLR Projekt und die Coricancha Mine. Das Unternehmen behält seine Vorgabe für 10 - 12 Mio. $ Erhaltungsinvestitionen für 2105 bei. Sie bestehen aus Minenentwicklung und Diamantbohrungen und aus dem Erwerb von neuer Minen- und Anlagenausrüstung. Bohrungen mit Bezug zu den neuen Projekten sind in dieser Zahl nicht enthalten, da sie nicht als Erhaltungsausgaben angesehen werden.

Mit dem Übergang ins Jahr 2016 erwartet das Unternehmen ein Abflachen der Produktions-Wachstumsraten, da die Produktionssteigerung von San Ignacio über das letzte Jahr abgeschlossen sein wird. Außerdem wird sich das Unternehmen mehr auf die Erhaltung und Verbesserung der Kostenreduktion und der Effizienzgewinne des letzten Jahres und auf mehr Exploration und Entwicklung aller Minen konzentrieren. Mit diesem Fokus wird die San Ignacio Mine einen größeren Produktionsanteil im Jahr 2016 ausmachen.

Webcast und Telefonkonferenz zur Besprechung der Finanzergebnisse des 3. Quartals 2015

Eine Konferenzschaltung und Webcast werden um 11.00 Uhr EST (8.00 Uhr PST) am Donnerstag, dem 5. November 2015, abgehalten. Geleitet wird die Telefonkonferenz von Herrn Robert Archer, Präsident und CEO. Herr Jim Zadra, CFO und Unternehmenssekretär, wird aufgrund einer vorausgehenden Verpflichtung nicht in der Lage sein, an dieser Konferenzschaltung teilzunehmen.

Aktionäre, Analysten, Investoren und Medienvertreter sind eingeladen, an dem Live-Webcast und dem Konferenzgespräch durch Anmeldung oder eine Einwahl 5 Minuten vor Beginn teilzunehmen.

• Live Webcast und Registrierung: www.greatpanther.com

• USA und Kanada (gebührenfrei): (855) 477 2487

• International (gebührenpflichtig): (919) 825 3215

• Konferenz-Nr.: 50865304

Eine Aufzeichnung des Webcasts wird in der Investor-Sektion auf der Webseite des Unternehmens ca. eine Stunde nach dem Konferenzgespräch verfügbar sein.

Alle Aktionäre haben die Möglichkeit, eine Druckausgabe der Finanzberichte des Unternehmens kostenlos und auf Anfrage zu erhalten. Sollten Sie es wünschen, Great Panther Silver Finanzberichte als Druckausgabe zu erhalten, dann kontaktieren Sie das Unternehmen bitte kostenfrei unter 1-888-355-1766 oder (604) 608-1766 oder Email info@greatpanther.com

Nicht-IFRS-Kennzahlen

Die Diskussion der Finanzergebnisse in dieser Pressemeldung schließt Verweise zu Bruttogewinn vor nicht-zahlungswirksamen Posten, adjustiertem EBITDA, Cashkosten je zahlbarer Unze Silber, All-In-Sustaining-Kosten je zahlbahre Unze Silber ein, die keine IFRS-Kennzahlen sind. Das Unternehmen stellt diese Kennzahlen als zusätzliche Informationen zu den Finanzergebnissen und der Performance des Unternehmens zur Verfügung. Bitte lesen Sie die MD&A des Unternehmens für die 3 und 9 Monate, die am 30. September endeten, um Definitionen und Abgleiche dieser Kennzahlen gegenüber den Finanzergebnissen des Unternehmens zu erhalten.

Über Great Panther

Great Panther Silver Limited ist ein primäres Silberproduktions- und Explorationsunternehmen, das an der Toronto Stock Exchange unter dem Kürzel GPR und an der NYSE MKT unter dem Kürzel GPL gelistet ist. Die Aktivitäten des Unternehmens sind derzeit auf den Abbau von Edelmetallen in seinen beiden zu 100% eigene Minen, dem Guanajuato-Minenkomplex, der die San-Ignacio-Satellitenmine einschließt, und Topia in Durango, fokussiert. Das Unternehmen hält eine 2-Jahres-Optionsvereinbarung zum Erwerb von 100% der Anteile am Coricancha Minenkomplex in den Zentral-Anden von Peru und besitzt, durch den Erwerb von Cangold Limited, eine Optionsvereinbarung zum Erwerb von 100% der Anteile an dem im fortschrittlichen Stadium befindlichen Guadalupe de los Reyes Projekt in Mexiko.

Robert A. Archer, Präsident & CEO

Diese Meldung enthält vorausschauende Aussagen im Sinne des US-amerikanischen Private Securities Litigation Reform Act von 1995 und vorausschauende Informationen im Sinne des Securities Act (Ontario) (zusammen "vorausschauende Aussagen"). Zu solchen vorausschauenden Aussagen können unter anderem die Produktionspläne bei den Minen Guanajuato und Topia in Mexiko, die Pläne für die Exploration der anderen Liegenschaften in Mexiko, das gesamte wirtschaftliche Potential der Liegenschaften und der Zugang zu angemessener Finanzierung gehören. Zudem können sie bekannte und unbekannte Risiken, Unsicherheiten und andere Faktoren beinhalten, die dazu führen können, dass die tatsächlichen Ergebnisse, Leistung und Errungenschaften von den in solchen vorausschauenden Aussagen angekündigten oder implizierten deutlich abweichen. Zu solchen Faktoren zählen unter anderem Risiken und Unsicherheiten im Zusammenhang mit möglichen politischen Risiken bei Operationen des Unternehmens in ausländischen Rechtssystemen, Unsicherheiten bei den Schätzungen zu Produktion und Kosten und mögliche unerwartete Kosten und Ausgaben, physische Risiken im Bergbau, Währungsschwankungen, Schwankungen bei den Preisen für Silber, Gold und Basismetalle, der Abschluss von wirtschaftlichen Bewertungen, Änderungen der Projektparametern bei der Optimierung der Pläne, die Unzugänglichkeit oder das Scheitern beim fristgerechten Abschluss einer angemessen Finanzierung sowie andere Risiken und Unsicherheiten, darunter auch die im Jahresbericht des Unternehmens für das am 31. Dezember 2014 geendete Jahr und in den bei der Canadian Securities Administrators eingereichten und unter www.sedar.com verfügbaren Berichte wesentlicher Änderungen und in den bei der Securities and Exchange Commission eingereichten und unter www.sec.gov einzusehenden Berichte auf Form 40-F und Form 6-K.

Für den Inhalt der Pressemeldung ist allein die Gesellschaft verantwortlich. Sie wurde weder von der TSX-Venture Exchange, noch von einem Dritten geprüft. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten sie die englische Originalmeldung auf www.sedar.com bzw. www.sec.gov oder auf der Firmenwebsite! (zur Meldung)

Weitere Informationen erhalten Sie bei:

Great Panther Silver Ltd.

Spiros Cacos

Direktor Investor Relations

+1-604-638-8955 oder gebührenfrei: 1-888-355-1766

scacos@greatpanther.com

www.greatpanther.com

Deutsche Anleger:

Metals& Mining Consult Ltd.

Tel.: 03641 / 597471

GREAT PANTHER SILVER LIMITED

Konsolidierter Zwischen-Ausweis der Finanzposition

(in tausend kanadischen Dollars)

30. September 2015 und 31. Dezember 2014 (ungeprüft)

GREAT PANTHER SILVER LIMITED

Konsolidierter Zwischen-Ausweis des Gewinns

(in tausend kanadischen Dollars, außer Angaben je Aktie)

Für die drei und neun Monate, die am 30. September 2015 und 2014 endeten (ungeprüft)

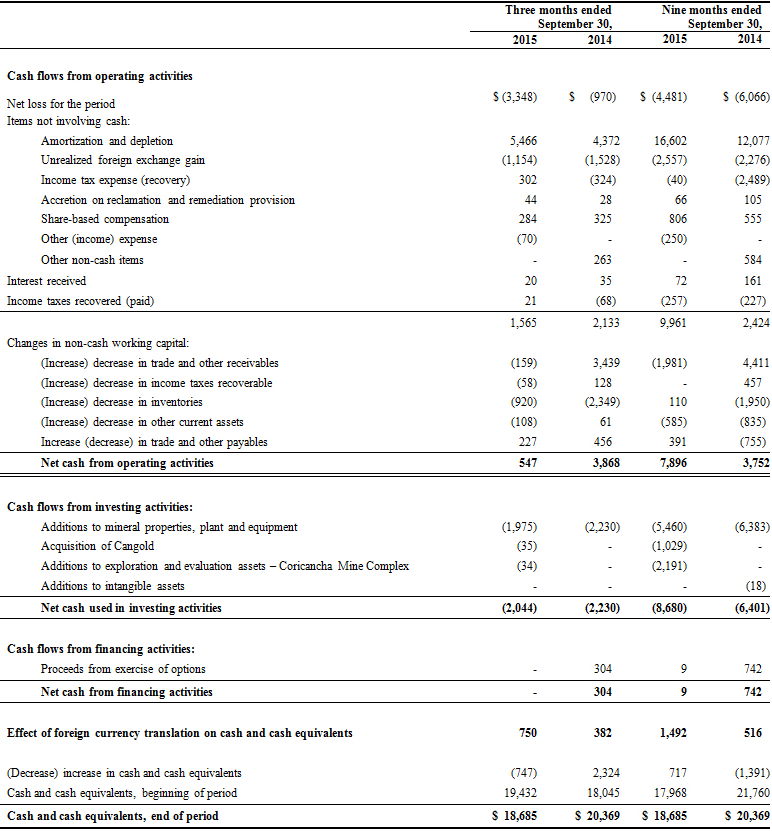

GREAT PANTHER SILVER LIMITED

Konsolidierter Zwischen-Ausweis des Cashflows

(in tausend kanadischen Dollars)

Für die drei und neun Monate, die am 30. September 2015 und 2014 endeten (ungeprüft)