Medusa Mining Ltd.: Quartalsbericht nach Börsenschluss

Medusa Mining legte heute ca. eine Stunde nach Ende des Börsenhandels in Sydney den Quartalsbericht vor (Link). Ich muss sagen, das sieht gut aus!

Medusa Mining legte heute ca. eine Stunde nach Ende des Börsenhandels in Sydney den Quartalsbericht vor (Link). Ich muss sagen, das sieht gut aus!

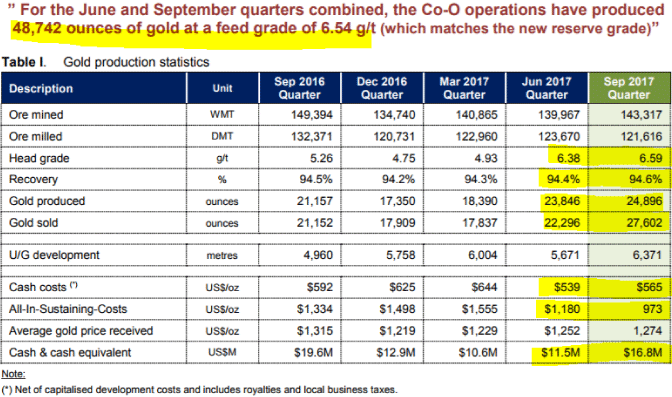

Die Goldproduktion stieg von 23.846 auf 24.896 Unzen und es wurden 27.602 Unzen verkauft (22.296 im Quartal zuvor). Ganz wichtig war der Anstieg der Gehalte. Diese konnten an das gute Vorquartal anknüpfen und sind nochmals leicht von 6,38 auf 6,59 g/t Gold gestiegen. Stark waren die Kosteneinsparungen. Die All-In-Kosten sind von 1.180 USD auf 973 USD um 17,50% gefallen!!

Durch dieses starke Quartal ist die Cash-Position von MEDUSA von 11,5 Millionen USD auf 16,5 Millionen USD um über 40% gestiegen!! Der Börsenwert liegt aktuell bei gerade einmal 46,3 Millionen USD!

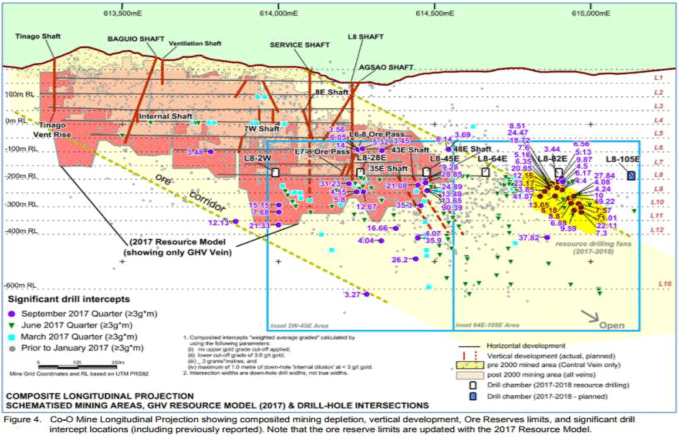

Die Entwicklungen in der Untertagemine waren ebenfalls positiv. Es konnten im Quartal 6.371 Meter entwickelt werden, ein Anstieg von 12%. Ein neuer Stope wurde bereits zu Tage gefördert und dort liegen knapp 35.000 Tonnen Erz mit durchschnittlich 7 g/t Gold!

Auch bei der weiteren Exploration konnten Erfolge erzielt werden. Sie finden die gesamten Resultate ab Seite 7. Gute und hochgradige Mineralisierungen in dem erwarteten Trend sollten das Minenleben weiter steigern können:

Fazit:

Für mich ein sehr überzeugendes Quartal von MEDUSA MINING. Der E15 Service-Schacht ist noch nicht fertig und dennoch ein gutes Quartal in Sachen Produktion und Kosten. Der Schacht soll nun laut aktuellem Stand im März 2018 fertig werden. Dann sollte es noch weitere Kosteneinsparungen und Produktionssteigerungen geben.

Wichtig ist, dass die Cash-Position um 5 Millionen USD auf 16,5 Millionen USD (ca. 21 Millionen AUD) angestiegen ist und das Unternehmen trotz weiterer Ausgaben Geld verdient hat. Ziehen wir Cash vom Börsenwert ab, dann haben wir einen Goldproduzenten (profitabel) mit Börsenwert von 30 Millionen USD! Der Turn-Around nimmt Formen an und ich hoffe, die Aktie reagiert morgen auf diesen guten Bericht.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.