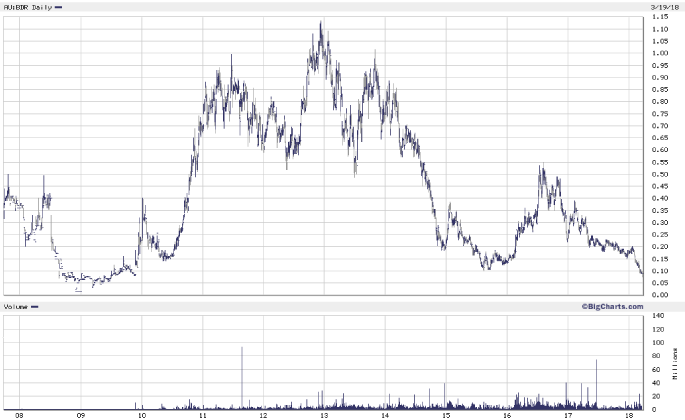

Beadell Resources Ltd.: Listing in Kanada über Umweg und Lundin-Familie steigt ein

Beadell überraschte heute mit einem ungewöhnlichen Weg, die Aktien auch im kanadischen Markt zu listen (Link). Die Struktur ist nicht ganz einfach, ich versuche das Ganze einmal zu erklären.

Beadell überraschte heute mit einem ungewöhnlichen Weg, die Aktien auch im kanadischen Markt zu listen (Link). Die Struktur ist nicht ganz einfach, ich versuche das Ganze einmal zu erklären.Anstatt ein IPO oder ein Zweitlisting in Kanada zu wählen, wird Beadell Resources in eine kanadische Aktienhülle eingebracht werden.

Diese Firma heißt Golden Harp Resources Inc. (TSX: GHR). Aktuell hat Golden Harp 3,3 Millionen Aktien ausstehend und wird im Verhältnis von 1 zu 11 zurückgerollt (ca. 300.000 Aktien danach). Bei 0,085 CAD je Aktie sollen vorher 4 Millionen CAD an frischem Kapital eingesammelt werden. Diese 4 Millionen CAD zeichnet SPROTT mit diversen Tochterfirmen und die LUNDIN-Familie. Dies sind nach dem Roll-Back 0,935 CAD, die bezahlt werden pro Aktie.

Adam Lundin wird in das Management der neuen Firma gehen.

Wir als Beadell-Aktionäre bekommen dann für 14,25 Aktien von Beadell eine Aktie der neuen Firma, die Americano Mining heißen wird.

Das bedeutet, dass Beadell von den aktuellen 1,23 Milliarden Aktien in eine deutlich bessere Struktur wechseln wird. Die Aktien werden in Kanada und Australien weiter gehandelt.

Die neue Firma Americano Mining wird dann laut meinen Berechnungen ca. 90,7 Millionen Aktien ausstehend haben. Davon gehören 86,52 Millionen Aktien den früheren Beadell-Aktionären und rund 4 Millionen Aktien den Golden Harp Aktionären, also Sprott und Lundin.

Bei einem theoretischen Preis von 0,935 CAD kommt die Firma dann auf einen Börsenwert von nur 84,80 Millionen CAD.

Ich glaube, dass hier und heute eine Überreaktion stattgefunden hat.

Der Markt impliziert, dass der Preis für die neuen Aktien den Sprott und Lundin bezahlen (0,935 CAD) der faire Umrechnungskurs für Beadell ist (0,935 CAD geteilt durch 14,25 = 0,0656 CAD).

Doch Lundin und Sprott wollen natürlich so günstig wie möglich in die Aktie, zumal Lundin dann auch ins Management geht.

Vorteile:

Die Aktienstruktur wird deutlich besser und statt 1,23 Milliarden Aktien gibt es nur noch rund 90 Millionen Aktien (besser für den kanadischen Markt). Lundin kommt in das Management, was die Kanadier vermutlich als Bonus einpreisen.

Die Aktie wird umbenannt, bleibt aber an beiden Börsen gehandelt.

Nachteile:

Sprott und Lundin "ziehen" sich einige günstige Aktien, jedoch nur im Gegenwert von 4 Millionen CAD und halten danach auch nur etwa 4,40% an der Firma.

Es ist ein Roll-Back, der zunächst nie gut ankommt. Doch auf Sicht von 1 bis 2 Jahren sollte dies der beste Weg sein.

Fazit:

Der Markt hat aus meiner Sicht überreagiert und nimmt den Platzierungspreis für Sprott und Lundin als Anhaltspunkt. Ich glaube nicht, dass die Aktie nach Abschluss der Transaktion auf diesem Niveau handelt, sondern höher.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.