Medusa Mining Ltd. - Quartalszahlen

Medusa Mining legte heute den Quartalsbericht per Ende Juni vor (Link).

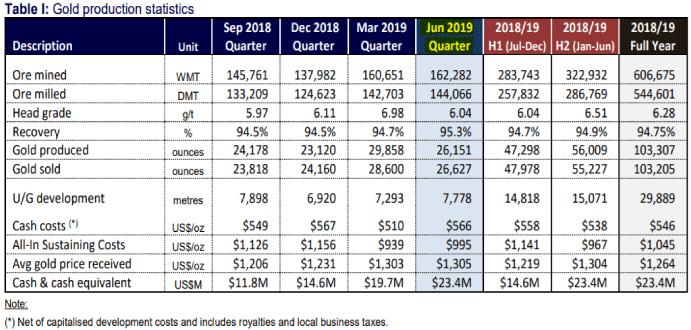

Medusa Mining legte heute den Quartalsbericht per Ende Juni vor (Link).Im Quartal wurden 26.151 Unzen Gold zu All-In-Kosten von 995 USD und Cash-Kosten von 566 USD produziert. Somit etwas weniger als im Vorquartal und zu etwas höheren Kosten. Der Durchsatz war auf Vorquartalsniveau, allerdings lag der Durchschnittsgehalt im Juni-Quartal bei "nur" 6,04 g/t Gold, was laut Quartalsbericht planmäßig war:

Somit konnte Medusa das Geschäftsjahr mit 103.207 Unzen Jahresproduktion zu All-In-Kosten von 1.045 USD abschließen und die vorher erhöhten Prognosen einhalten.

Der Cash-Bestand ist per Ende Juni von 19,70 auf 23,40 Millionen USD (ca. 33,40 Millionen AUD) angestiegen und hat sich seit Ende September 2018 verdoppelt.

Der durchschnittliche Verkaufspreis je Unze lag bei 1.305 USD im Quartal. Hier hatte man aus meiner Sicht ein schlechtes Timing. Eine gute Portion hätten hier höher verkauft werden können. Im neuen Geschäftsjahr (01.07.2019 - 30.06.2020) will MEDUSA 95.000 - 105.000 Unzen zu All-In-Kosten von 1.025 - 1.125 USD produzieren.

Nehmen wir die Mittelwerte, so landen wir bei 100.000 Unzen zu All-In-Kosten von 1.075 USD. Bei einem Goldpreis von 1.350 USD würde die Marge bei 275 USD je Unzen bzw. bei 27,5 Millionen USD (39,30 Millionen AUD) liegen. Die Firma kostet aktuell rund 102 Millionen USD und kann bei Zielerreichung im neuen Geschäftsjahr rund 27,5 Millionen USD verdienen.

Somit liegt hier weiterhin eine Bewertung vor, die mit unter dem Vierfachen des Überschusses aus der Goldproduktion sehr günstig erscheint.

Das Upside liegt klar im Goldpreis. Jeder Goldpreisanstieg von 50 USD beschert dem Unternehmen 5 Millionen USD Mehreinnahmen.

So würde Medusa bei einem Goldpreis von 1.420 USD (aktuell) im neuen Geschäftsjahr ca. 34,5 Millionen USD verdienen und das bei einem Börsenwert von 104 Millionen USD.

Fazit:

Die Zahlen waren gut und solide. Ich hätte mir etwas mehr gewünscht und dachte man könnte in Richtung von 30.000 Unzen fördern. Doch der Cash-Bestand ist schön gestiegen, es wurden Explorationsarbeiten finanziert und der Ausblick ist stabil.

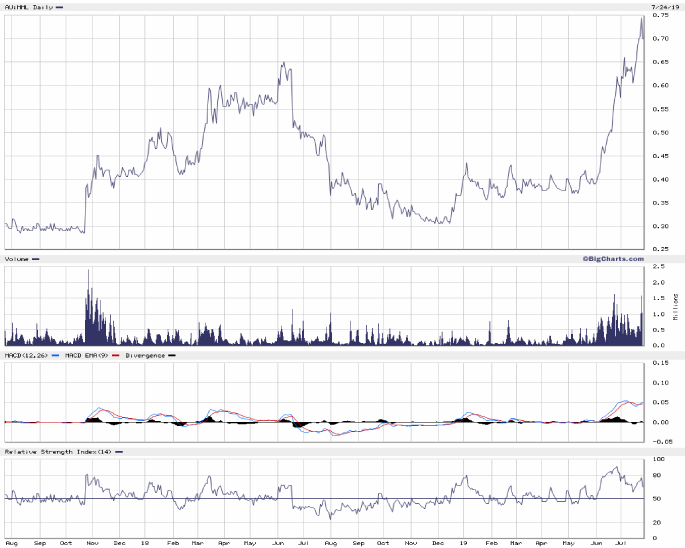

Die Bewertung ist grundsätzlich noch immer wie in einem Bärenmarkt gepreist und es gibt kaum Goldproduzenten, die derzeit noch so niedrige bewertet sind wie Medusa.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.