Resolute Mining Ltd.: Prognosesenkung und langfristiger Ausblick

Resolute kam heute, nach Börsenschluss in Sydney, mit einer Meldung heraus: Link.

Resolute kam heute, nach Börsenschluss in Sydney, mit einer Meldung heraus: Link.Es gibt gute und weniger gute News. Starten wir mit den weniger guten Neuigkeiten.

Für das laufende Jahr hat Resolute Mining die Prognose leicht senken müssen, und zwar von 350.000 Unzen auf nun 330.000 – 340.000 Unzen (-5,71% bis -2,86%). Die Kosten sollen aber unverändert bei 1.480 USD je Unze liegen und man konnte auf der Gegenseite die Kapitalinvestitionen von 88 Millionen USD auf 70 Millionen USD für 2023 reduzieren.

Es werden also 10.000 bis 20.000 Unzen fehlen, was bei einer gut gerechneten Marge von 500 USD zwischen 5 und 10 Millionen USD sein werden. Durch die Einsparungen bei den Ausgaben von 18 Millionen USD würde man dies sogar mehr als nur kompensieren.

Schön ist, dass das Management auch gleich den konkreten Grund genannt hat. Beim Abbau auf Tabakoroni (Teilgebiet auf Syama) ist man in einer Zone, in der man hochgradiges Gold erwartet hat, auf Kohlenstoffeinschlüsse gestoßen, so dass man dort stoppen musste. Im Gegenzug wurde dann auf Halde liegende Material verarbeitet, dies hatte jedoch einen deutlich niedrigeren Goldgehalt.

Für mich ist das kein Beinbruch. Selbst wenn 10 Millionen USD an Gewinn fehlen, könnte man das leicht durch die Einsparungen ausgleichen. Gut finde ich, dass das neue Management von Resolute Dinge sofort beim Namen nennt und nicht irgendwelche Standardfloskeln verwendet, mit denen man als Außenstehender nichts anfangen kann.

3-Jahres-Ausblick

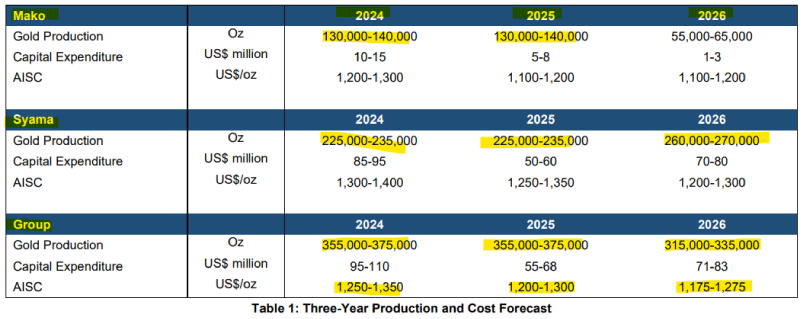

Kommen wir nun zum Positiven. Das Unternehmen hat eine Prognoseausblick für die nächsten drei Jahre vorgelegt:

Nach dem erfolgreichen Cut-Back auf der Mako Mine im Senegal erwartet man dort zwei sehr starke Jahre, bevor die Mine dann langsam auslaufen wird. In den Jahren 2024 und 2025 sollen dort jährlich 130.000 – 140.000 Unzen zu AISC von rund 1.200 USD abgebaut werden.

Auf Syama sind in den kommenden beiden Jahren 225.000 – 235.000 Unzen zu AISC von ca. 1.300 USD geplant und dann ab 2026 satte 260.000 – 270.000 Unzen Gold pro Jahr.

Die nächsten beiden Jahre sehen stark aus und dann kann man sich auch etwas einfallen lassen, um den Rückgang auf der Mako-Mine evtl. durch eine andere Produktion auszugleichen. Ich bleibe dabei!

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.